古谚有云,市场短期是投票机,长期是称重机。美联储(Fed)发布的最新美国金融账户Z1表格数据显示,“称重机”和“投票机”指向完全相反的方向。

新的Z1数据让我们可以用q(“称重”股市的一种手段)来更新股票市场的价值。在两种衡量股票价值的有效手段中,q在过去一直比另一种衡量标准——经周期调整的市盈率(CAPE)可靠得多。目前,q显示出来的估价过高程度跟CAPE显示出的高估程度很相近(尽管略低),但高估程度仍然非常高。截至3月31日的最新美联储数据,包括了Z1表格B.103中的非金融企业的净资产和市场价值数字。这些数字相对于其长期平均值的比值表明,在标普500指数(S&P 500)站在2059点时,美国非金融企业的价值被高估了72%。

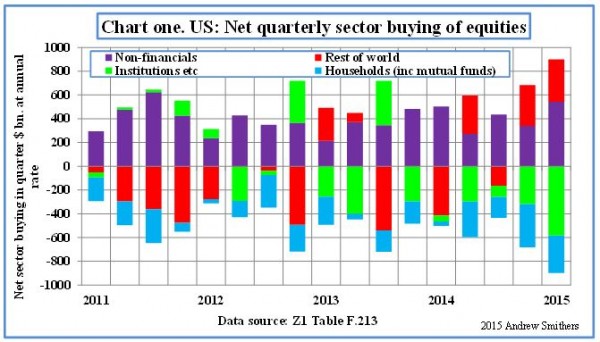

Z1数据不但显示了股市的高估程度,还显示了“投票机”是如何把股市维持在高位的。关键的投票者是公司。从大类来看,非金融企业在过去5年里是股票的唯一买家。其他大类是:家庭(包括共同基金)、外国人和其他类。其他类主要由养老基金和保险公司等机构构成。

今年第一季度,非金融企业的金融资产净买入达到1360亿美元,为国内生产总值(GDP)的2.3%,是2011年第三季度以来的最高水平。其净买入包括股票回购、以债务融资进行的公司收购,并且扣除了公司为自身业务而融资时或员工行使期权时新发行的任何股票。

如图表1所揭示,家庭多年来始终是卖家,而外国人和机构则有时净买入,有时净卖出,依季度的不同而不同。

其他大类中群体的卖盘压倒非金融企业的买盘,从而压低股市,这种情况是可能发生的。但在我看来更有可能的是,只要股票回购和以债务融资的收购保持强劲,股市就将被维持在高位。

管理层由于“业绩”得到大笔奖金,而每股收益的增加通常被当成评判业绩的一个关键衡量标准。只要利率保持在低位,通过股票回购提高每股收益是很容易的,而且,如果对市场价的溢价不太高的话,通过以债务融资进行公司收购也容易办到这一点。因而,美联储女主席珍妮特•耶伦(Janet Yellen)不久前的表态,对股市构成了很强的支撑。她说,利率只会逐渐升高,政策制定者希望看到“表明适度经济增长速度将会维持下去的更确凿证据”。

投行家们喜欢写一些全球通胀的文章,但历史表明,一国的通胀与另一国的通胀之间基本没有关联。如果央行官员希望抑制本国通胀,他们必须在不过快推高工资的同时,确保国内需求不会超过本国经济的供应能力。除非只是非常短暂地抑制通胀,否则名义工资上涨速度和生产率提升速度之间的差距必须保持在很小。

由于美联储的通胀目标是很低的、稳定的2%,这就是名义工资上涨速度和生产率提升速度之间的差距可被允许的最大值。

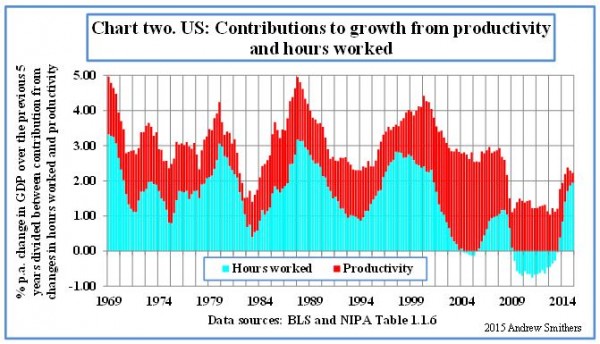

正如我在图表2中所示,美国的GDP、工作时长以及生产率增速均在放缓。该图还表明,生产率对GDP的贡献一直很不稳定,且在过去5年的贡献非常有限。从美联储的角度来看,“适度”的增长速度必须是让生产率的变化和名义时薪的变化之间的差距不超过2%。除非生产率提高,否则即便是非常低的增长速度也会超出“适度”水平。

没人知道生产率是否会有所改善。然而,正如我在这些博客文章中所写的那样,预兆似乎很不乐观——投资水平很低,投资效率下滑,使得经济产能要想增长比如说1%,如今要求的资本投资比过去更多。

过去5年,每小时工作创造的GDP以每年0.28%的速度增长,过去4年的平均增速为0.34%,而过去3年仅为0.29%。因此,生产率方面的坏消息已经是持续性的特征,而非突如其来的打击。尽管如此,我仍然怀疑官方政策是否已对这种情况进行了调整。如果美联储认为的“适度增长”的构成因素,与生产率以接近于近年来表现出的速度继续增长一致,我会十分惊讶。如果我说得没错,美联储的政策很可能太过宽松,以至于无法防止名义工资增速高于生产率增速加2%。

一些经济学家(我怀疑国际货币基金组织(IMF)的首席经济学家奥利维耶•布朗夏尔(Olivier Blanchard)也在其中)将对此喜闻乐见。一些经济学家认为通胀上升会减轻债务负担,而另一些人则认为这将会刺激投资并以此提高经济增长能力。在我看来,这些对通胀上升带来好处的期望没一个能成为现实。

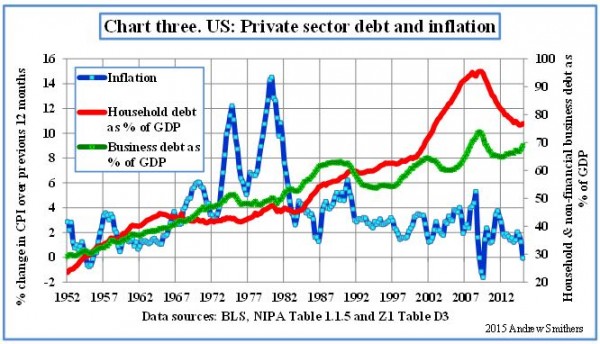

通货膨胀拉低了过去债务与当前收入的比率,但是它也鼓励加大举债,同时需要更多融资。过往的历史并未表明这些对立因素的净影响是改善资产负债表,至少对美国来说不是这样的。图表3显示,自二战以来,债务水平势不可挡地不断升高,在通胀较高的时期也从未出现过持续性放缓。一直到上世纪80年代,债务和通胀水平均呈现上涨趋势。然而,本世纪以来是一段温和通胀时期,期间通胀上升时债务水平急剧上涨,而后通胀下降时债务水平也同样下滑。

希望通胀上升刺激投资的想法,是建立在资本支出会对实际利率降低做出回应的假设之上的。鉴于目前处于纪录低点的实际利率竟然未能刺激投资,近期的历史并不表明这是个合理的假设。

我怀疑耶伦是否真的认为通胀上升会减少债务水平或促进美国经济增长。然而,这类观点十分普遍,并且助推了另一种观念——通胀上升的风险很小。再加上人们对生产率终将改善(尽管最近一直未能有所改善)的预期,这种认为通胀是一个低风险策略的观念,对股价是利好消息。

|